香港公司税务系列之—利得税政策介绍及税务申报指南

香港一直实行简单税制,征收税种较少、税率低且主要为直接税,因此香港是很多企业开展境外业务的首选地。

根据香港《税务条例》,香港公司征收的税款主要有利得税、薪俸税和物业税。本文将详细介绍香港公司利得税(后续我们也会详细介绍薪俸税、物业税等,欢迎大家关注我们),让大家有一个更加深入全面的了解。

一、香港利得税介绍

香港实行的是地域性的税收制度,只对来自于香港本地所产生的利润才会征税。如果您的利润是来自于香港之外,则无需缴纳利得税。

地域原则的征收不分居民和非居民,假如您是非香港居民,利润来自香港,那么需要在香港缴纳利得税。如果您是香港居民,但公司赚取的利润来自其他地区,那么不需要支付税款。但是香港税局有权要求提供更加详尽的资料来判断香港公司是否符合利得税豁免。

二、香港公司利得税(企业所得税)税率是多少?

从2018/19年度开始,香港公司开始实行两级利得税制度,即:香港公司首200万港币的利润按照8.25%的税率计算,超过200万港币的部分按照16.5%计算。主要是为了减轻企业的税收负担,促进经济的发展。

| 获取利润 | 法团 | 非法团业务 |

| 首200万港元 | 8.25% | 7.5% |

| 超过200万港元 | 16.5% | 15% |

为了防止集团企业滥用该制度,税局规定关联企业之间只能选择其中的一家企业享受两级制优惠税率。

三、香港利得税如何计算?

【案例分析】

客户的香港公司在2018/19课税年度赚取了250万港币,公司没有任何的关联实体,利得税计算如下:

实施利得税两级制前

| 计算公式 | 2018/19 (最终评税) | 2019/20 (暂缴税) | 应缴税款总额 | |

| 应评税利润 | 2,500,000 | 2,500,000 | ||

| 按课税率计算税款 | $2,500,000@16.5% $2,500,000@16.5% | 412,500 | 412,500 | |

| 412,500 | 412,500 | 825,000 |

利得税两级制没有实施之前,客户的香港公司2018/19年度需要缴纳412,500港币税费,再加上税局会预收下一年度2019/20的税款412,500港币(根据当前年度的缴税情况来预缴),因此客户需要缴纳825,000港币税款。

实施利得税两级制后

| 计算公式 | 2018/19 (最终评税) | 2019/20 (暂缴税) | 应缴税款总额 | |

| 应评税利润 | 2,500,000 | 2,500,000 | ||

| 按课税率计算税款 | 首$2,500,000@8.25% 余额$500,000@16.5% 首$2,500,000@8.25% 余额$500,000@16.5% | 165,000 82,500 | 165,000 82,500 | |

| 247,500 | 247,500 | 495,000 |

实施利得税两级制之后,客户的香港公司2018/19年度需要缴纳247,500港币税费,再加上税局预收下一年度2019/20的税款247,500港币,因此客户需要缴纳495,000港币的税款。

综上分析,按照利得税两级制进行缴税,最终该香港公司节省了33万港币的税费!

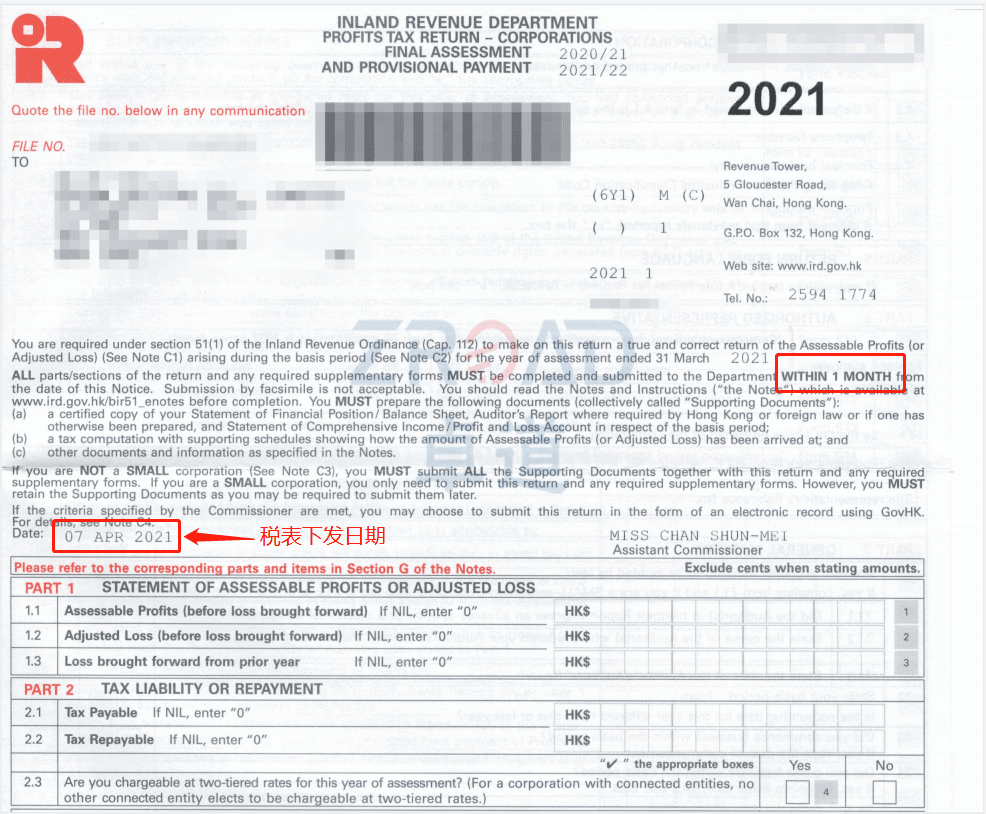

四、香港公司利得税申报和缴纳的时间

香港税期是从4月1日到3月31日,每年只需要申报一次。一般在每年4月份,香港税务局会给公司下发利得税申报表,香港公司收到利得税表后需要在一个月之内提交,但也可以根据情况申请延期。

新注册的香港公司,通常会在成立后的18个月左右收到第一份利得税表,需要在3个月内向税局提交审计报告和利得税表。

非首次做账审计的公司,税局一般会在每年4月的第一个工作日发出利得税表,需要在发出日期后的一个月内提交审计报告,如果超期提交报表,税局可能会向公司下发罚款信。因此,香港公司第一次如何选择年结日就显得尤为重要,以保证公司有充足的时间来做账审计,避免罚款。

| 税表下发日期 | 截止申报日期 | |

| 第一份利得税表 | 从公司成立之日后的18个月左右 | 下发之日起3个月内 |

| 此后的利得税表 | 每年4月第一个工作日开始 | 下发之日起1个月内 |

如果是通过网上电子报税,可以向税局申请额外延期两个星期。

如果香港公司之前年度被评估为无需缴税,那么税局一般不会每年都给公司下发税表,实际以香港税局下发为准。

五、香港公司如何选择审计年结日?

香港公司可以选择任何一天作为审计的年结日,但大部分客户会选择在12月31日和3月31日,因为这两个年结日可以在报税时申请延期约8个月,每一个账期是12个月。如后续香港公司想变更年结日,随时可以向税局提出申请。

| 年结日 | 提交日期可延展至 |

| 12月31日 | 次年8月15日 |

| 3月31日 | 当年11月15日 |

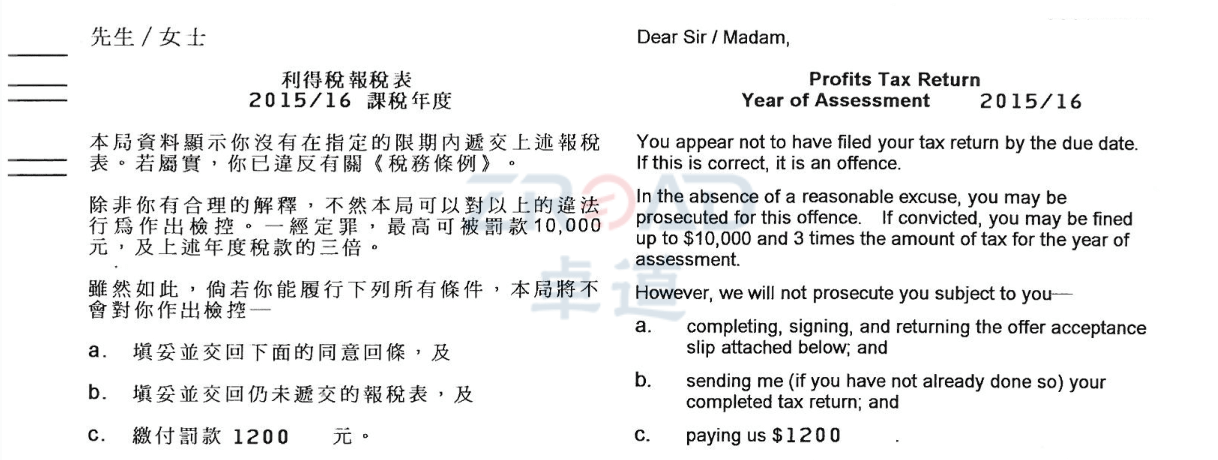

六、香港公司报税逾期如何罚款?

如果您的香港公司不能在到期日或延长的到期日前提交利得税报税表,履行报税和纳税义务,税局将会收取附加税或罚款,也可能直接发出自动估税的通知书,也就是对您公司直接评税,会参考上一年度的数据按照最高的税来评,甚至可能被起诉。

首次逾期报税,会罚款1200港元,需在14天内处理,否则罚款将增加至3000港元;

第二次逾期报税,罚款3000港元,同样需要在14天内处理,否则罚款将增加至8000港元。

罚款视乎公司的情况而定,最高罚款是5万港元,以及没有缴纳税额的3倍罚款和监禁3年。

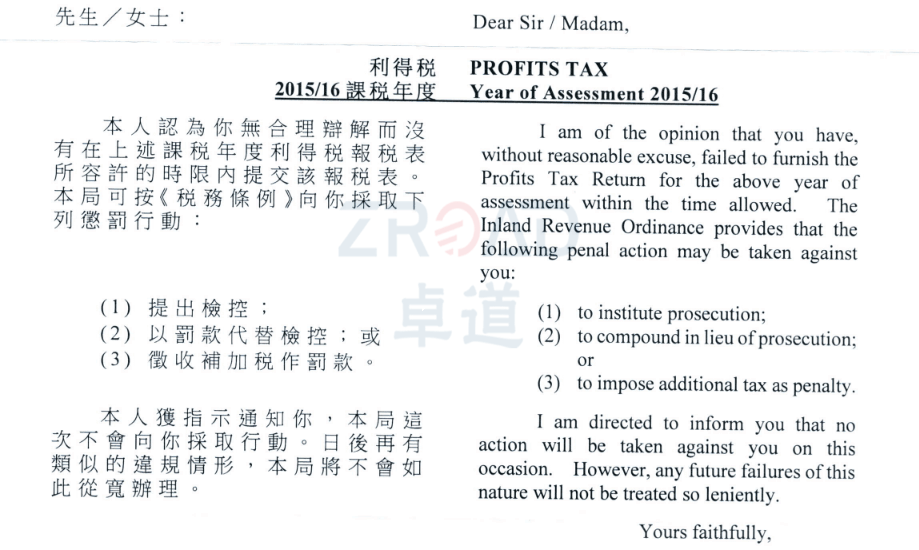

【案例分析】

一位刚转过来的客户,因为没有准时提交2015/16年度报税表,收到了税局的罚款信。

我们得知该公司情况后,第一时间让我们会计师写了一封求情信,向税局说明了迟交税表的原因。通过合理的解释后,税局同意豁免了对客户的罚款。

如果您想了解更多关于香港税务的信息,请随时联系卓道国际,我们可以为您提供个人报税、公司报税和离岸豁免等税务服务。